老後2000万円じゃ足りない問題

老後2000万円問題とは?

当ページをご覧いただきありがとうございます。公認会計士・税理士の菊池と申します。

突然ですが、あなたは「老後2000万円問題」をご存じでしょうか?

2019年に金融庁が提出した報告書で明らかになった、全国民を平均すると、平均で老後資金が2000万円不足するという問題です。

この報告書によれば、年金受給者の平均収入約21万円に対し、平均支出が約26.5万円のため、毎月約5.5万円が不足するとのことです。

そして、「人生100年時代」と言われて久しいですが、現在60歳の人の約4分の1は95歳まで生きるそうです。

なので、毎月の不足額5.5万円に、年金受給開始の65歳から95歳までの30年をかけ合わせると約2000万円不足するというわけです。

総務省「家計調査」(2017年).jpg)

個人事業主にとっては〇〇万円問題

ここで「そうか!65歳までに2000万円を貯めなければな。」と思うのは少し早計です。

この2000万円は、年金受給者の年金収入を19万円として計算しています。下の表の社会保障給付191,880円ですね。

総務省「家計調査」(2017年)-コピー.jpg)

そして、年金には、個人事業主が加入する「国民年金」と会社員が加入する「厚生年金」があります。

年金受給額は「国民年金」が定額。「厚生年金」は会社員時代の給与に比例するが、最低でも国民年金以上の金額を受給できます。

整理すると、下記の表になります。

| 国民年金 | 厚生年金 | |

|---|---|---|

| 対象者 | 個人事業主 | 会社員 |

| 年金受給額 | 定額 年間約78万円 | 給与比例 最低約93万円 |

つまり、老後2000万円問題で使用した年金収入19万円は、年金収入の少ない国民年金と年金収入の多い厚生年金の平均ですので、国民年金受給者の年金収入は19万円もありません。

それでは、国民年金受給者にはいくら支給されるのかというと、令和4年現在で1人あたり年間約78万円が支給されます。

ですので、夫婦2人の月あたりの年金収入は13万円(年間78万円×夫婦2人÷12か月)となります。

2000万円問題の年金収入19万円に対し、国民年金収入が13万円ですので、国民年金受給者はさらに毎月6万円も不足額が増えることになるのです。

つまり、国民年金受給者はさらに2160万円(毎月6万円×12か月×30年)も不足額が増えるということです。もともとの2000万円に加えて2160万円不足しますので、合計4160万円も不足するというわけです。

そして、個人事業主は、まさにこの国民年金受給者になりますので、個人事業主にとっては老後2000万円問題ではなく、老後4000万円問題と言えることになります。

このように、個人事業主は年金受給額が少ないので、2000万円ではとてもじゃないけど老後資金が足りません。なので、個人事業主は、より真剣に、より積極的にパーソナルファイナンスを学び、将来の準備をしていく必要があることになります。

マイクロ法人で手元資金を潤沢に

そこで、個人事業主の方には、私が約20年間税理士として働いてきた中でも、最も効果が高い節税対策であるマイクロ法人スキームを積極的に活用していっていただきたいと考えています。

マイクロ法人スキームとは?

マイクロ法人スキームは、個人事業主が、マイクロ法人を活用して節税するスキームです。

マイクロ法人のメリットはたくさんありますが、ざっくり言うと下記のような形になります。

- 税金が減る

- 社会保険料が減る

- 年金受給額など受給できる金額が増える

マイクロ法人のメリットやデメリットなどの詳細については、こちらのページで詳しく解説しておりますので、ぜひ確認してみてください。

なお、マイクロ法人スキーム(動画の中では「ミニマム法人スキーム」と言っておりますが、同じものです。)を当事務所が解説した動画がこちらになります。

同じような内容となりますが、こちらの、リベ大の両学長の動画で、マイクロ法人スキームを知った人も多いかもしれません。こちらも、ぜひ確認してみてください。

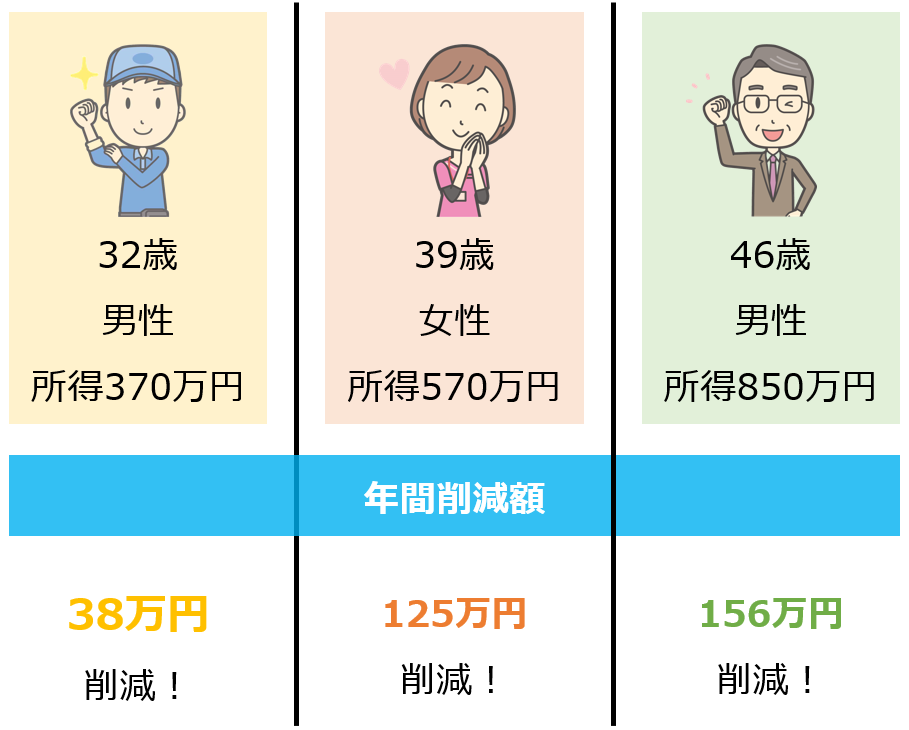

実際どのくらい節税効果がでるのか?

節税効果は、各自が置かれている状況で異なりますが、当事務所のYouTubeでご紹介している通り、所得が500万円の方で127万円もの効果が出るケースもあります。

しかも、節税効果は導入年度だけでなく、導入後、毎年毎年発生するので、10年で1,270万円、30年となると3,810万円ととても大きな金額となってきます。

10年・・・127万円×10年=1,270万円

30年・・・127万円×30年=3,810万円

「個人事業主にとっては老後2000万円問題ではなく老後4000万円問題」と説明しましたが、これくらいの資金を残すことができれば、

- 余った資金を活用した売上拡大施策の実施

- 余った資金を上手に資産運用で増やしていく

- 個人事業主は定年がない

という特性を活かせば、十分に余裕のある生活を送っていくことができます。

最安マイクロ法人パッケージとは?

「最安マイクロ法人パッケージ」は、最安料金でマイクロ法人導入コンサルティングをご提供する税務顧問サービスです。

税理士業界の構造上、個人事業は法人と比較すると相対的に報酬が低いので、個人事業専門の税理士事務所はほとんどありません。

同様の理由により、コンサルティングまで提供する事務所はほぼないというのが実情です。

本来であれば相対的に経営基盤が不安定な個人事業ほど、より多くの支援が必要なはずですが、税理士業も商売ですので、利益率の低い個人事業を積極的に支援しようと思っていないのが残念ながら実情と言えます。

「老後2000万円問題についても、個人事業主にとっては2000万円ではぜんぜん足りない。」という情報が行き届いていないことからも、支援が手薄となっていることがご理解いただけるのではないでしょうか?

当事務所としては、「薄利多売」で当事務所が多く汗をかくことにより、相対的に支援が手薄となってしまっている個人事業の皆様を財務面・税務面からサポートしていくことができると考え、当サービスをご提供させていただいております。

最安マイクロ法人パッケージの特徴

①業界最安料金

業界リサーチを徹底的に行い、月額報酬1万円からの最安料金設定としております。月額報酬を抑えて決算料を高めに設定する税理士事務所は多いですが、決算料は0円からの設定となります。

当事務所の料金を最安に設定することで、「お客様に資金増加のメリットを最大限とってもらう。」ことをコンセプトとしております。

②「節税効果>税理士報酬」で実質無料を超えて手元資金が増加!

原則として、節税効果の見積額が当事務所の報酬の見積額を超える方限定のサービスとなっております。このため、当サービスをご契約いただいておりますお客様は、利用前よりも利用後の手元資金が増加する状況となっております。

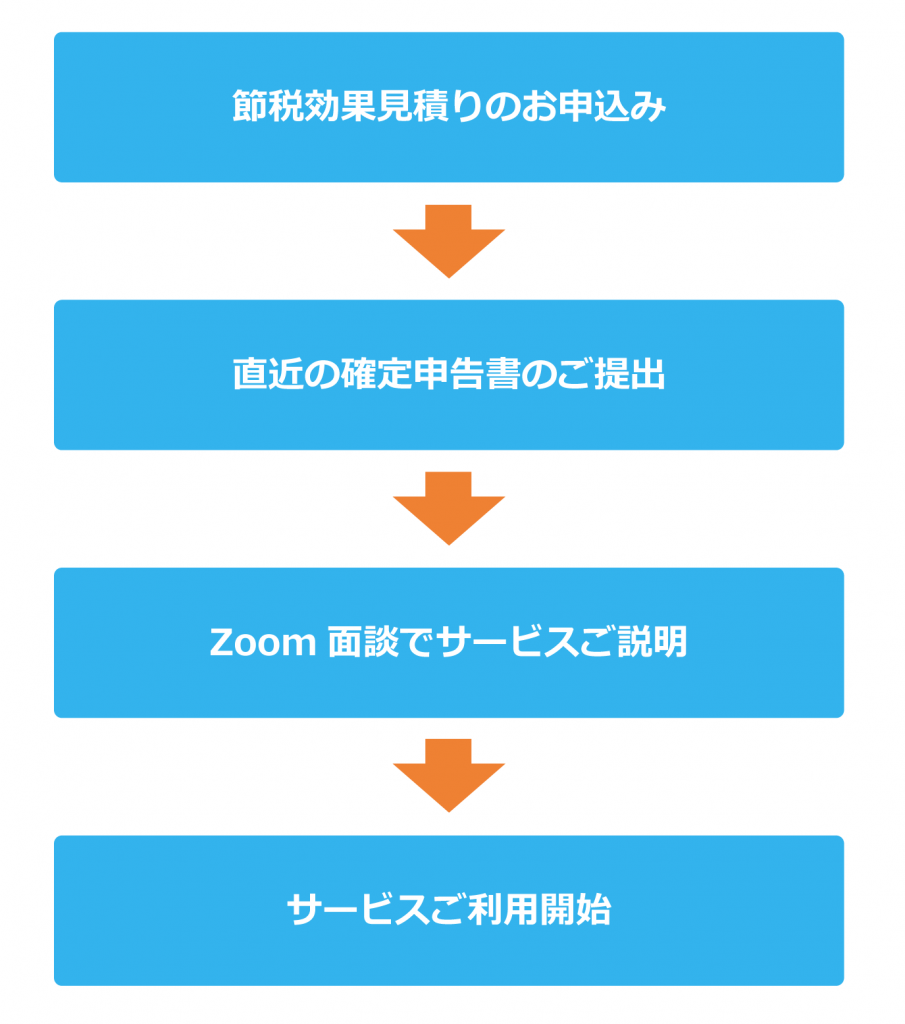

③契約前に節税効果を徹底シミュレーション!

契約前に直近の確定申告書をもとに節税効果をシミュレーションします。シミュレーションの結果をご確認いただいてからご利用いただくか否かをご判断いただけます。

④リモート型顧問により全国の事業主様へ対応!

最安の料金設定とするために、電話・メール・Zoom等によるリモート型の顧問としております。リモート型の顧問ですので全国の事業主様にご利用いただくことが可能です。

⑤融資対応・補助金対応もOK!

マイクロ法人導入コンサルティングだけではありません。融資や補助金のご支援も含め個人事業主様の事業を総合的にサポートいたします。

実際の削減事例

当パッケージが選ばれる理由

①最安料金だから

上記の削減事例の通りマイクロ法人スキームの節税効果はとても大きいです。このため、一般的な税理士報酬を支払っても、節税効果により実質無料で税理士を利用することができます。なので、マイクロ法人を勧めている税理士事務所は、格安系の税理士報酬ではなく、一般的な料金を設定しています。

当事務所は、より多くの方にご利用いただきたいので、そこを一歩踏み込んで、格安系の税理士報酬を設定しております。格安系の税理士報酬とすることで、税理士報酬の実質無料は当然として、最大限の資金増加効果を得ていただくことを目指しております。

このため、マイクロ法人を勧めている他の税理士事務所に比べて、おおよそ1/2から1/3の料金でマイクロ法人スキームを活用できます。

税理士事務所には税理士資格のみを有する事務所、公認会計士資格を有する事務所があります。当事務所は税理士事務所の勤務経験(中小企業・個人向け支援)と、公認会計士で運営される法人の勤務経験(大企業向け支援)のいずれも有する公認会計士・税理士が運営しております。

「井の中の蛙大海を知らず」ということわざもありますが、経験上、小さな事業者に対する支援経験しかない税理士さんは、成長支援を知らない方が多いので、顧問を選ぶ際はこの点もご留意いただければと思います。誤ったアドバイスで事業成長にブレーキがかかってしまっては元も子もありません。

②業種を問いません

エンジニア・デザイナー・士業・配送業・コンサルティング業・芸能関係・サロン経営など個人事業であればどのような業種でも導入可能です。

マイクロ法人導入実績を多数有する当事務所独自のノウハウもありますので、他事務所で断られてしまった方も、ぜひ一度ご相談ください。

③お見積りは完全無料

契約前に節税効果と報酬の見積りを必ず行います。見積りまでは、すべてメールのやり取りで完了しますので、わずらわしい電話でのご対応も不要です。見積りはもちろん無料ですので、お気軽に見積りをご依頼ください。

④資金が増加するから

なんと言っても、「資金が増加する。」というのが大きいです。面倒な確定申告作業から解放されるのはもちろんですが、シンプルに「資金が増加する。」ということでご利用されている方が多くいらっしゃいます。

よくある質問

税務顧問サービスは何をするのでしょうか?

税務顧問サービスは会計記帳業務、確定申告書などの税務申告書作成業務、税務相談、税務署対応等の業務を行います。税務・会計に関する事項を総合的にサポートいたします。

「最安マイクロ法人パッケージ」と他の税理士事務所の税務顧問サービスは何が違うのですか?

マイクロ法人スキームの導入を前提としている点が異なります。通常の税理士事務所の税務顧問サービスは費用が発生するだけですが、当サービスを導入すると税金の減少により手元資金が増加する点が大きく異なります。

税理士報酬はいくらになりますか?

節税効果が高くても税理士報酬が高くては効果が低減してしまいますので税理士報酬は業界最低水準の月額1万円~に設定しています。基本的に「節税効果>税理士報酬」となる方がご契約いただいておりますので、税理士を利用した方が利用しないより手元資金が増加する状況となっております。

「最安マイクロ法人パッケージ」を利用すると何が変わりますか?

まとめると下記3点が変わります。

①「節税効果>税理士報酬」となり資金がプラスとなる。②不安・面倒な会計作業・確定申告作業から解放される。③税務相談はもちろんのこと、融資や補助金などの資金調達に関する相談をすることができる。

業種の制限はありますか?

個人事業主であればどのような業種でも大丈夫ですのでお気軽にお申し込みください。

地方ですがサービスを受けることは可能ですか?

可能です。当サービスは全国対応ですのでお気軽にお申込みください。

ご利用の流れ

最後に

ここまで当ページをお読みいただきありがとうございました。

「資金が増加する税務顧問なんて本当にあるの?」と疑問に感じられた方もいらっしゃるかもしれません。

今後、顧問税理士として末永くお付き合いさせていただくことが前提のご提案ですので正直にお話ししますが、当事務所がご提案する方法はすべての方に効果がある方法ではありません。

節税シミュレーションの結果は忖度なくお伝えしますので、節税効果見込み額が当事務所の報酬を下回るので顧問契約を断念されるお客様もいらっしゃいます。

また、当事務所のご提案する方法が税制改正等により使えなくなる可能性もゼロではありません。

ただ、一方では当ページにご紹介させていただいておりますお客様のように年間100万円を超える節税効果が見込まれるお客様も多数いらっしゃいます。

私が税理士業に携わっている20年間はずっと使えている方法ですので、このお客様が当初より使っていれば、ざっと2000万円以上節税できた計算となります。

もちろん、未来永劫使えるとは保証できませんが、仮に数年だけだとしても数100万円レベルの余剰資金を作ることができます。

冒頭に述べました通り個人事業主にとっては、老後2000万円問題ではなく老後4000万円問題です。早く動けば動いただけ、より有利に将来の資金対策を実行していくことが可能となります。

ぜひ、当ページをご覧いただきました個人事業主の方には、マイクロ法人スキームを導入して、積極的な資金対策を実行していただきたいと思います。そのためのパートナーとして、当事務所を選んでいただけましたら、全力でご支援させていただきますので、ぜひよろしくお願いいたします!

菊池会計事務所代表

公認会計士・税理士・FP

菊池 剛

無料見積りお申込みフォーム

大変申し訳ございません。ただいま、新規のご契約を休止しております。

運営事務所

| 事務所名 | 菊池会計事務所 |

| 代表者 | 公認会計士・税理士・FP 菊池 剛 |

| 住所 | 〒135-0063 東京都江東区有明1-4-20-834 |

| 電話番号 | 03-6823-8244 |

| お問い合わせ | support★kikuchi.tax ※★を@に変えてください。 |

| 【代表者略歴】都内中堅税理士事務所にて個人税務、法人税務、相続税務など税理士業務全般を経験ののち、株式公開支援特化型会計事務所立ち上げに参画。その後、大手監査法人系列コンサルティング会社でM&A支援やファミリービジネス関連業務に従事。税理士業務経験とコンサルティング経験を融合し個人事業主向け節税対策提案型税務顧問サービス「最安マイクロ法人パッケージ」を開発し展開。 | |