新型コロナウイルス感染症拡大に伴い、マスクを着けて生活することにすっかり慣れてしまいましたが、このマスク代は医療費控除の対象になるのでしょうか?

また、感染の疑いがある人はPCR検査を受けることになりますが、最近では自宅でできる抗体検査、抗原検査のキットなども販売されており自分で検査を行うこともできますよね。それでは、これらの検査費用は医療費控除の対象?

さらには、感染拡大防止のためのオンライン診療も広く浸透していっている状況です。診療費なんだから当然に医療費控除の対象でしょうか?

当ページでは、医療費控除の仕組みから、医療費控除を適用するにあたってのこれらの新型コロナウイルス対策費用の具体的な取り扱いまで詳しく解説しています。

医療費控除とは

医療費控除とは、自己又は自己と生計を一にする配偶者やその他の親族のために支払った医療費が一定金額を上回った場合に、上回った金額について所得控除を認めるという制度です。

税金は「所得×税率」で計算されますので、所得控除が増えると所得が減少し税金が少なくなります。

医療費控除の対象となる医療費の要件

医療費控除の対象となる医療費の要件は2つです。

①納税者が、自己又は自己と生計を一にする配偶者やその他の親族のために支払った医療費であること。

「自己又は自己と生計を一にする配偶者やその他の親族のために支払った医療費」ですので、配偶者や子供などのために支払った医療費も対象となります。

②その年の1月1日から12月31日までの間に支払った医療費であること。

「支払った」というのがポイントです。このため、未払いの医療費は、現実に支払った年の医療費控除の対象となります。年末に医療を受けた場合などは、医療費の支払いのタイミングで受けることができる医療費控除額が変わってしまうので、注意が必要です。

医療費控除の対象となる金額

医療費控除の金額は次の算式で計算された金額です。上限は200万円です。

(実際に支払った医療費の合計額-下記①の金額)-下記②の金額

①保険金などで補てんされる金額

・生命保険契約などで支給される入院費給付金

・健康保険などで支給される高額療養費・家族療養費・出産育児一時金など

※保険金などで補てんされる金額は、その給付の目的となった医療費の金額を限度として差し引きますので、引ききれない金額が生じた場合であっても他の医療費からは差し引きません。

②総所得金額等に応じた下記の金額

・総所得金額等が200万円以上の人・・・10万円

・総所得金額等が200万円未満の人・・・総所得金額等×5%

医療費が10万円以下でも医療費控除は受けれる?

「医療費が10万円を超えたら医療費控除。」と思われている方が多いですが、総所得金額等が200万円未満の人は、医療費から控除する金額を総所得金額等×5%で計算しますので、医療費が総所得金額等×5%を超えると医療費控除を受けることができます。

総所得金額等・・・100万円

総所得金額等×5%=5万円

→5万円を超えた医療費について医療費控除を受けることできる。

また、本ページで紹介しているセルフメディケーション税制を利用すると、収入にかかわらず1万2千円を超えた医療費について医療費控除が可能となります。

ですので、医療費の領収書をきちんと保管をすることで節税ができますので医療費の領収書はきちんと管理していきましょう。

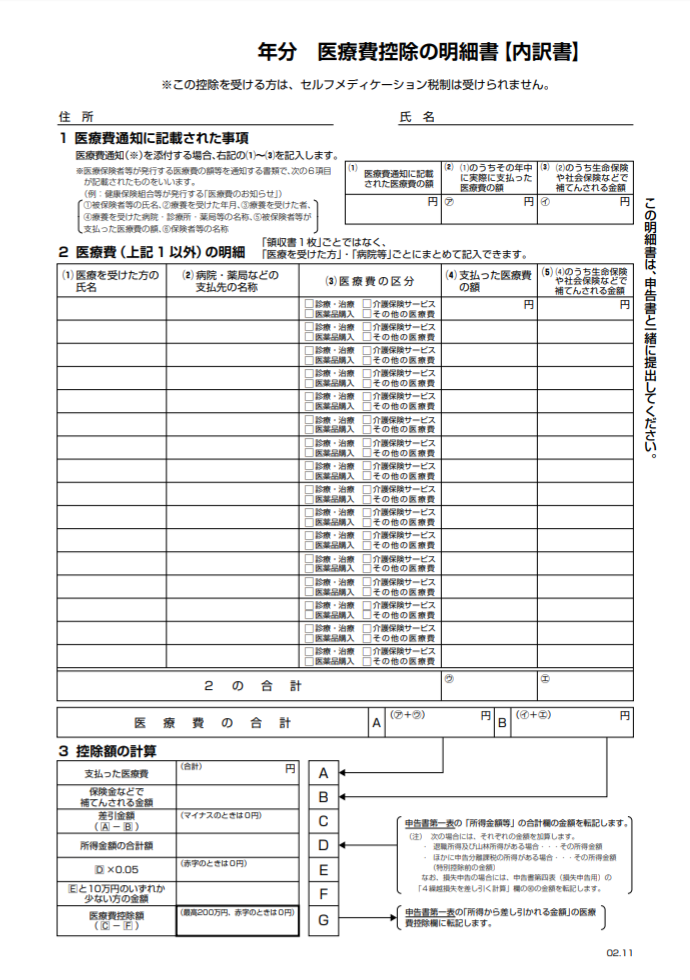

医療費控除を受けるための手続き

確定申告書に医療費控除に関する事項を記載して提出します。給与所得者は、年末調整で税金精算が行われますが、医療費控除は年末調整では行えないので、給与所得者の場合も医療費控除を受ける場合には確定申告書を提出する必要があります。また、平成28年分以前は医療費の領収書を提出・提示する必要がありましたが、平成29年分以降は提出不要となったため手続きが変わっています。

①平成29年分以後の確定申告書を提出する場合

医療費の領収書から「医療費控除の明細書」を作成(※1)し、確定申告書に添付します。

※1:経過措置として、平成29年分から令和元年分までの確定申告については、明細書を確定申告書に添付せず、領収書を確定申告書に添付するか、確定申告書を提出する際に提示することによることもできます。

医療保険者から交付を受けた医療費通知(※2)がある場合は、医療費通知を添付することによって医療費控除の明細書の記載を簡略化することができます。

※2:医療費通知とは、医療保険者が発行する医療費の額等を通知する書類で、次の全ての事項の記載があるもの(後期高齢者医療広域連合から発行された書類の場合はCを除く。)及びインターネットを使用して医療保険者から通知を受けた医療費通知情報でその医療保険者の電子署名並びにその電子署名に係る電子証明書が付されたものをいいます。

A.被保険者等の氏名

B.療養を受けた年月

C.療養を受けた者

D.療養を受けた病院、診療所、薬局等の名称

E.被保険者等が支払った医療費の額

F.保険者等の名称

なお、医療費控除の明細書の記載内容を確認するため、確定申告期限等から5年を経過する日までの間は、医療費の領収書(医療費通知を添付したものを除きます。)の提示又は提出を求められる場合があるので、5年間は医療費の領収書を保管しておく必要があります。

②平成28年分以前の確定申告書を提出する場合

平成28年分までは医療費の領収書の提出が必要でした。このため医療費の領収書を、確定申告書に添付するか、確定申告書を提出する際に提示する必要があります。

セルフメディケーション税制とは

セルフメディケーション税制は医療費控除のミニ版です。医療費控除は、基本的には医療費が10万円(総所得金額等が200万円以上の場合。総所得金額等が200万円未満の人は総所得金額等×5%。)を超えた場合の所得控除となりますが、セルフメディケーション税制では1万2千円を超えていれば所得控除を受けることができます。なお、医療費控除とセルフメディケーション税制は選択適用ですので、どちらか片方しか受けることはできません。

セルフメディケーション税制の適用を受けられる人

セルフメディケーション税制の適用を受けようとする場合には、受けようとする年に「健康の保持増進及び疾病の予防に関する一定の取組」を行わなければなりません。通常の医療費控除は特に一定の取組は求められていませんので、この点はセルフメディケーション税制の方がハードルが高いといえます。

「一定の取組」は、健康診断などの次の取組になります。

①保険者(健康保険組合等)が実施する健康診査【人間ドック、各種健(検)診等】

②市区町村が健康増進事業として行う健康診査

③予防接種【定期接種、インフルエンザワクチンの予防接種】

④勤務先で実施する定期健康診断【事業主検診】

⑤特定健康診査(いわゆるメタボ検診)、特定保健指導

⑥市区町村が健康増進事業として実施するがん検診

なお、申告する人が「一定の取組」を行っていれば大丈夫です。医療費控除と同様に生計を一にする配偶者その他の親族のために購入した医療費も対象ですが、生計を一にする配偶者その他の親族が「一定の取組」を行っている必要はありません。

ただし、この「一定の取組」に要した費用は控除の対象となならないので注意が必要です。

セルフメディケーション税制の対象医薬品の範囲

セルフメディケーション税制の対象医薬品は、医師によって処方される医薬品(医療用医薬品)以外にも、薬局やドラッグストア等で購入できる医薬品に転用された医薬品(スイッチOTC医薬品)も含まれます。

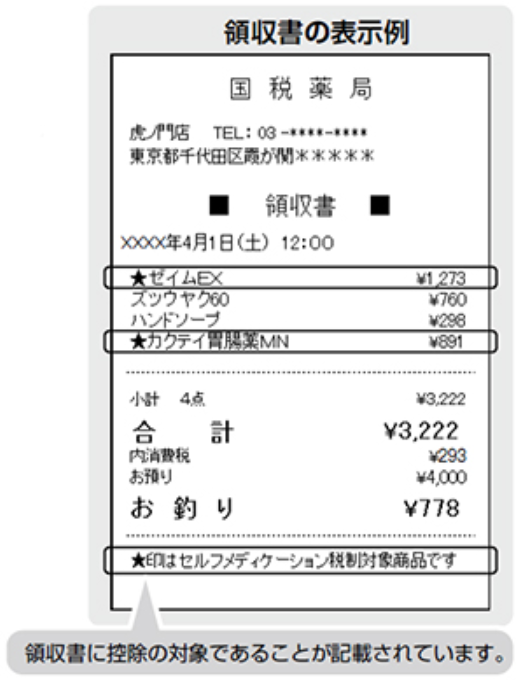

セルフメディケーション税制の対象となる医薬品は、レシートに控除対象であることが記載されているので一目瞭然です。

また、一部の対象医薬品については、医薬品のパッケージにセルフメディケーション税制の対象である旨を示す識別マークが掲載されているので、こちらでも確認ができます。

なお、セルフメディケーション税制と医療費控除は選択適用ですので、医療費控除を選択する場合で、治療や療養に必要な医薬品を購入する場合には、セルフメディケーション税制の対象となる医薬品の購入費用を医療費控除に利用することもできます。

セルフメディケーション税制の医療費控除の対象となる金額

セルフメディケーション税制の医療費控除の金額は次の算式で計算された金額です。上限は8万8千円です。

(実際に支払った医療費の合計額-下記①の金額)-②12,000円

①保険金などで補てんされる金額

セルフメディケーション税制を利用する場合も通常の医療費控除と同様に、保険金などで補てんされる金額は控除します。保険金の範囲も同様で下記のものとなります。

・生命保険契約などで支給される入院費給付金

・健康保険などで支給される高額療養費・家族療養費・出産育児一時金など

※保険金などで補てんされる金額は、その給付の目的となった医療費の金額を限度として差し引きますので、引ききれない金額が生じた場合であっても他の医療費からは差し引きません。

②12,000円

通常の医療費控除の場合は、総所得金額等が200万円以上の人は10万円、総所得金額等が200万円未満の人は総所得金額等×5%と、総所得金額等の金額によって計算方法が異なりますが、セルフメディケーション税制を利用する場合には総所得金額等にかかわらず12,000円となります。

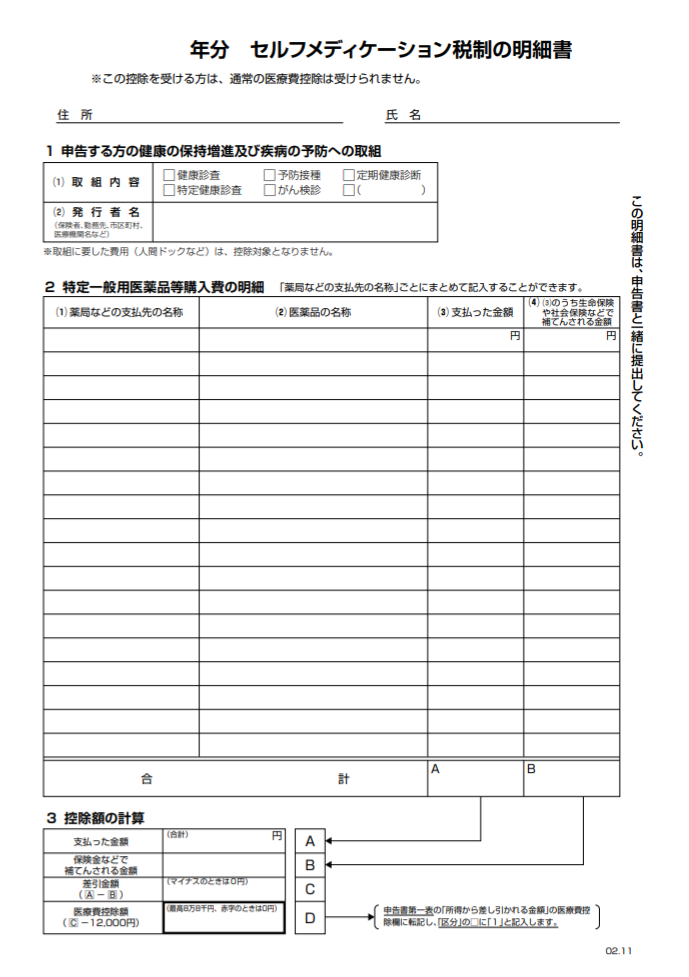

セルフメディケーション税制の手続・必要な書類

セルフメディケーション税制の適用を受けるためには、次の書類の提出が必要です。

①セルフメディケーション税制を適用し計算した確定申告書

②セルフメディケーション税制の明細書

③一定の取組を行ったことを明らかにする書類(提示によることもできます。)

一定の取組を行ったことを明らかにする書類は下記のものです。なお、一定の取組を行ったことを明らかにする書類のうち、結果通知表は健診結果部分を黒塗り又は切取りなどをした写しで大丈夫ですのでご安心ください。

・インフルエンザの予防接種又は定期予防接種(高齢者の肺炎球菌感染症等)の領収書又は予防接種済証

・市区町村のがん検診の領収書又は結果通知表

・職場で受けた定期健康診断の結果通知表

「定期健康診断」という名称又は「勤務先(会社等)名称」が記載されている必要があります。

・特定健康診査の領収書又は結果通知表

「特定健康診査」という名称又は「保険者名(ご加入の健保組合等の名称)」が記載されている必要があります。

・人間ドックやがん検診をはじめとする各種健診(検診)の領収書又は結果通知表

「勤務先(会社等)名称」及び「保険者名(ご加入の健保組合等の名称)」が記載されている必要があります。

新型コロナウイルス対策費用の医療費控除可否

医療費控除の対象となる医療費は、下記となります(所得税法73条2項、所得税法施行令207条1項)。

①医師等による診療や治療のために支払った費用

②治療や療養に必要な医薬品の購入費用

それでは、この考え方に照らしながら、新型コロナウイルス対策のマスク購入費用、PCR検査などの検査費用、オンライン診療にかかった費用が医療費控除の対象となるのか具体的に見ていきたいと思います。

マスク購入費用は医療費控除できるのか?

マスク購入費用については、病気の感染予防を目的に着用するものであり、その購入費用は治療や療養のための費用に該当しないため、医療費控除の対象となりません。

同じ理由で、健康維持を目的とするビタミン剤の購入費用などの病気の予防のための費用も治療や療養のための費用ではないので医療費控除の対象となりません。

PCR検査などの検査費用は医療費控除できるのか?

PCR検査などの検査費用の場合も、医療費控除の対象となるかならないかは治療や療養のための費用であるか否かによりますが、PCR検査などの検査費用に関しては、医師等の要請によるものなのか、それとも自己判断によるものなのかで状況が異なりますので、医療費控除の対象となるかならないかも状況により異なってきます。

①医師等の判断によりPCR検査を受けた場合

新型コロナウイルス感染症にかかっている疑いのある方に対して行うPCR検査など、医師等の判断により受けるPCR検査などの検査費用は、医師等による治療や療養の費用に該当するため、医療費控除の対象となります。

ただし、医療費控除の対象となる金額は、自己負担部分に限りますので、公費負担により行われる部分の金額については、医療費控除の対象とはなりません 。

②自己の判断によりPCR検査を受けた場合

単に感染していないことを明らかにする目的で受けるPCR検査など、自己の判断により受けたPCR検査などの検査費用は、治療や療養のための費用には該当しないため医療費控除の対象となりません。

ただし、PCR検査などのの結果、「陽性」であることが判明し、引き続き治療を行った場合には、医療費控除の対象となります(所得税基本通達73-4参照)。その検査は、治療に先立って行われる診察として考えることとなります。

オンライン診療費は医療費控除できるのか?

新型コロナウイルス感染症の感染防止のためにオンライン診療を導入している医療機関が増えています。これらの医療機関では、医師の治療はもちろんのこと、診療により処方された医薬品を、希望の薬局から自宅へ配送している仕組みもあります。この場合にはオンライン診療費のほか、以下のような費用が発生しますが、これらの費用の取り扱いはどうなるのでしょうか。

①オンライン診療費

②オンラインシステム利用料

③処方された医薬品の購入費用

④処方された医薬品の配送料

もちろん、これらの費用に関しても同様に治療や療養のための費用であるか否かという基準で医療費控除の対象となるのかならないか判断していきます。

①オンライン診療費

オンライン診療費が医師等による診療や治療のために支払った費用であれば、医療費控除の対象となります(所得税法73条2項、所得税法施行令207条1項)。

②オンラインシステム利用料

医師等による診療や治療を受けるために支払ったオンラインシステム利用料については、オンライン診療に直接必要な費用に該当しますので、医療費控除の対象となります(所得税基本通達73-3参照) 。

③処方された医薬品の購入費用

処方された医薬品の購入費用が、治療や療養に必要な医薬品の購入費用に該当する場合は、医療費控除の対象となります(所得税法73条2項、所得税法施行令207条1項2号)。

④処方された医薬品の配送料

医薬品の配送料については、治療又は療養に必要な医薬品の購入費用に該当しませんので、医療費控除の対象となりません。